國家統(tǒng)計局?jǐn)?shù)據(jù)顯示,2023年1月—2月份,中國鋼鐵行業(yè)雖然產(chǎn)量增加,但經(jīng)營狀況持續(xù)低迷,噸鋼利潤為負(fù),行業(yè)整體虧損。雖然自2022年第四季度以來,鋼材價格有所恢復(fù),但生鐵價格的增幅基本“吃掉”了鋼材價格上行的全部增量。從主要鋼鐵原料市場看,鐵合金(硅錳)、廢鋼價格環(huán)比漲幅均較小,只有鐵礦石價格漲幅較大,不僅“填補”了鋼鐵燃料焦炭因價格下行讓出的全部成本空間,而且推高了鐵水成本,致使鋼鐵企業(yè)整體經(jīng)營虧損。基于對宏觀經(jīng)濟(jì)向好以及實際落地效果的良好預(yù)期,預(yù)計四五月間,鋼材價格仍存在小幅上漲的可能,但原料價格漲幅極為有限。預(yù)計2023年,(鋼)材弱(原)料強的格局將相對明顯,中國鋼鐵工業(yè)仍面臨巨大的挑戰(zhàn)。

一季度鋼鐵行業(yè)經(jīng)營狀況延續(xù)低迷

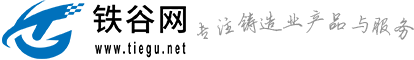

國家統(tǒng)計局?jǐn)?shù)據(jù)顯示,2023年第一季度,我國實現(xiàn)生鐵產(chǎn)量21983萬噸、粗鋼26156萬噸、鋼材33259萬噸,分別同比增長7.6%、6.1%、5.8%;黑色金屬冶煉和壓延加工業(yè)增加值增長5.9%。但與此同時,1月—2月份,黑色金屬冶煉和壓延加工業(yè)的營業(yè)收入為11906.5億元,營業(yè)成本為11528.6億元,營業(yè)利潤虧損101.0億元,分別同比下降6.7%、4.4%、151.1%。產(chǎn)量增加而行業(yè)主要經(jīng)營指標(biāo)下降之間的反差,充分說明我國鋼鐵工業(yè)運行的整體低迷狀態(tài)尚未改變。

根據(jù)國家統(tǒng)計局公布的相關(guān)數(shù)據(jù)計算,我國2023年1月—2月份的噸鋼利潤由2022年的36元繼續(xù)下降至-60元,表明我國鋼鐵行業(yè)生產(chǎn)經(jīng)營情況未隨鋼材價格的回暖而改善,反而陷入全面虧損狀態(tài)。

鋼廠利潤

被飆升的鐵礦石價格擠壓

2022年第四季度以來,鐵礦石價格指數(shù)(62%,干基,不含稅,CFR中國主要港口)觸底79.5美元/噸后強力反彈,最高至2023年3月15日的133.1美元/噸,價格漲幅近68%,遠(yuǎn)超同期鋼材價格恢復(fù)幅度。

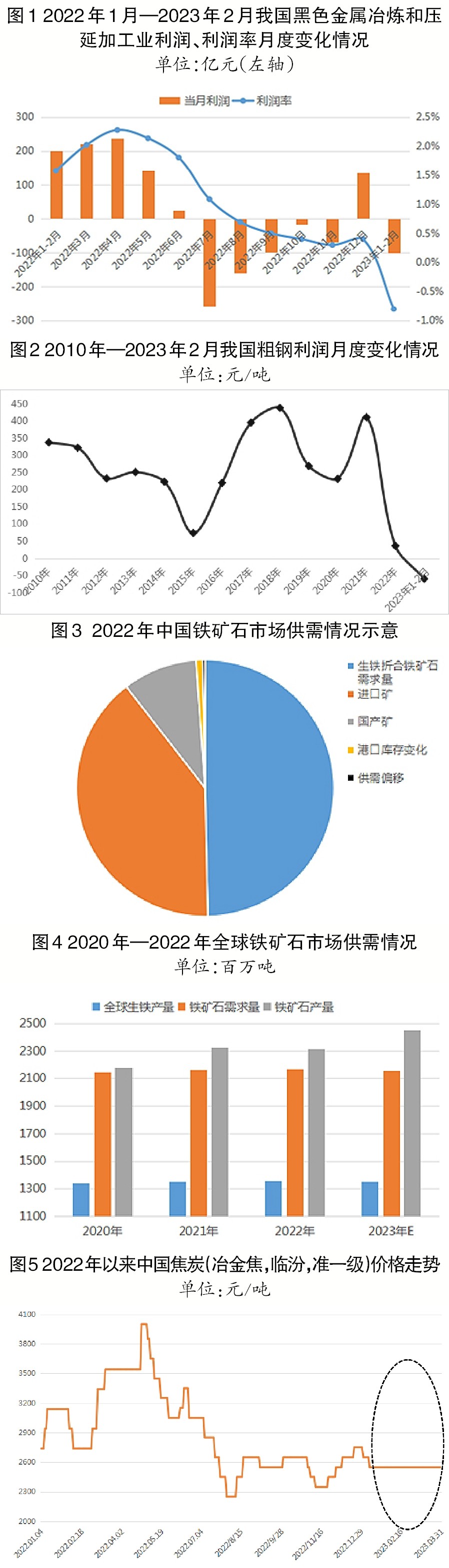

從鐵礦石供需層面上看,根據(jù)國家統(tǒng)計局的數(shù)據(jù),中國2022年生鐵產(chǎn)量折合鐵礦石需求量約13.8億噸,同期中國國內(nèi)鐵礦石產(chǎn)量折合鐵精粉2.6億噸以上,進(jìn)口11.07億噸,港口庫存減少0.22億噸,總體處于供需平衡狀態(tài)。從全球范圍看,2022年鐵礦石產(chǎn)量約23.1億噸,而同期全球需求量僅約21.7億噸,供需格局較為寬松。

另外,從中國主要鐵礦石港口庫存上看,2022年至今,港存量始終維持在1.3億噸以上水平,變化不大。

以上數(shù)據(jù)充分表明,2022年至今的鐵礦石商品在全球及中國供需層面并不存在任何緊張的局面,全球范圍內(nèi)可供交易的鐵礦石供應(yīng)依然充足。

現(xiàn)貨市場層面,首先,2023年中國5%左右的GDP增速抱有較好預(yù)期,基本面給了鐵礦石價格炒作的充足理由。其次,全球主要鐵礦生產(chǎn)商資源更迭引起的鐵礦石生產(chǎn)成本增加,賦予四大礦山支撐礦價的借口。最后,我國煤炭消費傳統(tǒng)淡季來臨后的焦炭價格走低,為鐵礦石價格上行騰挪了漲價的空間。行業(yè)數(shù)據(jù)顯示,2022年第四季度至今,焦炭在鐵水成本中下降了320元/噸左右,而同期鐵礦石的成本卻增加了360元/噸,此消彼長下,我國鋼廠鐵水成本未降反升。

金融市場層面,2023年2月,高盛發(fā)文稱鐵礦石價格將重返150美元/噸以上,在現(xiàn)貨市場預(yù)期看好的基礎(chǔ)上市場更加“堅定”了炒作的意愿。可以說,金融市場力量和期貨市場的炒作是本次價格異動的主要推手。

事實上,自2018年后,金融市場對鐵礦石的操控能力顯著增強,鐵礦石的定價機(jī)制已經(jīng)由定價轉(zhuǎn)換為現(xiàn)貨由定價與期貨由金融市場定價的“雙軌制”。四大礦山在高度壟斷資源的前提下,可以充分地利用鐵礦石定價的“雙軌制”操作市場價格。我國破題鐵礦石定價機(jī)制,確保鐵礦石保供穩(wěn)價的難度進(jìn)一步加大。

如果不對此輪行情加以嚴(yán)密監(jiān)控和嚴(yán)格管理,近期130美元/噸的鐵礦石價格或?qū)⒅皇莾r格異動的起點,或?qū)?yán)重威脅我國鋼鐵工業(yè)高質(zhì)量發(fā)展的基礎(chǔ)。

傳統(tǒng)消費淡季短期抑制焦炭漲勢

由于焦炭傳統(tǒng)消費淡季的到來,焦炭價格逐漸回落。2023年第一季度,中國焦炭(冶金焦,臨汾,準(zhǔn)一級)價格基本穩(wěn)定在2550元/噸,較2022年第一季度3084元/噸的水平下降了17.3%,較2022年全年均價2905元/噸的水平下降了12.2%。總體看,自2022年第四季度以來,焦炭價格位于自2022年以來的相對較低水平。

由于煤炭在中國能源消費中的占比依然較大,在我國能源調(diào)整過程中,煤炭保能源安全的作用無可替代,預(yù)計在國家能源結(jié)構(gòu)調(diào)整完成前,高價焦炭有可能因資源供需的短期錯配而“再現(xiàn)江湖”。

硅錳合金市場相對弱勢穩(wěn)行

2023年第一季度,我國硅錳市場運行以穩(wěn)為主,季度均價為6660元/噸。2022年第四季度以來,硅錳價格最低為6450元/噸、最高為6700元/噸,僅上漲了約3.7%。

由于我國錳資源稀缺,對外依存度高達(dá)88%以上,而且中國的進(jìn)口錳資源高度依賴于南非一國,該國任何的突發(fā)人文或自然事件、不可抗力,均可能造成我國錳資源短時間內(nèi)的斷供或短供,從而導(dǎo)致價格的異常波動。同時,隨著我國環(huán)保政策趨嚴(yán),硅錳作為高能耗、高污染行業(yè),行業(yè)發(fā)展受到限制,企業(yè)環(huán)保成本增加,對硅錳價格形成支撐。由此判斷,2023年硅錳價格下行空間十分有限。

廢鋼市場前景看好

2023年第一季度,我國廢鋼(6毫米~8毫米,唐山)價格基本穩(wěn)定在2700元/噸~2800元/噸,季度平均價格為2779元/噸,較2022年第四季度2659元/噸的均價上漲了4.5%,較2022年3048元/噸的年均價格下降了8.8%。

2022年受疫情困擾,我國廢鋼供需兩弱,年產(chǎn)廢鋼量與2021年相比略有下降,鋼廠廢鋼利用率微幅走低。根據(jù)中國廢鋼鐵應(yīng)用協(xié)會的統(tǒng)計,2022年,我國鋼鐵行業(yè)綜合廢鋼單耗207.3千克/噸,同比減少11.7千克/噸,降幅5.3%。其中,轉(zhuǎn)爐廢鋼單耗166.2千克/噸,同比減少3.7千克/噸,降幅2.2%;電爐廢鋼單耗590.5千克/噸,同比減少63.5千克/噸,降幅9.7%。2022年,我國電爐鋼粗鋼產(chǎn)量占比僅為9.69%,同比減少1.01個百分點;高爐—轉(zhuǎn)爐流程粗鋼產(chǎn)量依舊占據(jù)了90%以上的產(chǎn)量份額。2022年,我國進(jìn)口廢鋼鐵原料55.89萬噸,與2021年的55.55萬噸水平基本持平,略增0.61%,但相比曾經(jīng)1000萬噸以上的進(jìn)口峰值,差距甚遠(yuǎn)。

廢鋼鐵是再生資源的重要組成部分。2022年,我國廢鋼產(chǎn)出量已達(dá)到約2.6億噸,且行業(yè)預(yù)測我國廢鋼將以約1000萬噸/年的增量發(fā)展。但與其他再生金屬領(lǐng)域情況相似,我國廢鋼行業(yè)“小、散、亂”格局依然明顯,行業(yè)企業(yè)開票難問題亟待解決。隨著廢鋼領(lǐng)域技術(shù)的突破、金融市場廢鋼期貨上市步伐的穩(wěn)步推進(jìn)、廢鋼智能工廠建設(shè)初見成效等有力因素的推動,我國電爐短流程煉鋼實施進(jìn)程正在加快,而國內(nèi)廢鋼產(chǎn)出的日益穩(wěn)定也為廢鋼產(chǎn)業(yè)的發(fā)展奠定了物質(zhì)基礎(chǔ)。

作為我國鋼鐵工業(yè)原料的重要組成部分之一,廢鋼的有效利用是我國提升鐵資源保障能力的重要手段之一。有理由相信,廢鋼產(chǎn)業(yè)正在加快推進(jìn)中國鋼鐵工業(yè)的高質(zhì)量發(fā)展,而2023年作為全面推進(jìn)中國式現(xiàn)代化發(fā)展的開局之年,也將成為中國廢鋼產(chǎn)業(yè)加速發(fā)展的元年。

2023年全年材弱料強格局明顯

綜合以上對2023年第一季度中國鋼材市場和鋼鐵原料市場的分析,我們對于4月份鋼材市場向好的判斷,主要基于對中國宏觀經(jīng)濟(jì)整體向好的預(yù)期。而4月—5月份下游用鋼行業(yè)的實際恢復(fù)情況,則將直接影響鋼材市場的實際走勢。目前看,下游行業(yè)的恢復(fù)相對緩慢,對于4月—5月份的鋼材市場可以抱有小幅轉(zhuǎn)機(jī)的預(yù)期,但概率偏小。

同時,在主要煉鋼原料鐵礦石價格相對堅挺的情況下,鋼鐵原料市場挺價意愿偏強。加之國家能源保供要求下的煤炭價格相對偏強,焦炭價格亦難有下降。

綜上分析,筆者預(yù)計2023年鋼鐵行業(yè)整體“(鋼)材弱(原)料強”的格局仍將延續(xù),中國鋼鐵行業(yè)需做好迎接挑戰(zhàn)的準(zhǔn)備。

免責(zé)聲明:tiegu發(fā)布的原創(chuàng)及轉(zhuǎn)載內(nèi)容,僅供客戶參考,不作為決策建議。原創(chuàng)內(nèi)容版權(quán)僅歸tiegu所有,轉(zhuǎn)載需取得tiegu書面授權(quán),且tiegu保留對任何侵權(quán)行為和有悖原創(chuàng)內(nèi)容原意的引用行為進(jìn)行追究的權(quán)利。轉(zhuǎn)載內(nèi)容來源于網(wǎng)絡(luò),目的在于傳遞更多信息,方便學(xué)習(xí)交流,并不代表tiegu贊同其觀點及對其真實性、完整性負(fù)責(zé)。如無意中侵犯了您的版權(quán),敬請告之,核實后,將根據(jù)著作權(quán)人的要求,立即更正或者刪除有關(guān)內(nèi)容。申請授權(quán)及投訴,請聯(lián)系tiegu(400-8533-369)處理。